65歳、貯蓄2,000万円のリタイアで幸せなのか?

年金問題で、65歳で定年退職する一般的なサラリーマンが必要なお金が2000万円と話題になりました。

これが一般的なリタイアの目標金額の一つになっています。

しかし、人それぞれライフスタイルや貯蓄事情も違うはずで、本当に必要な「お金」がいくらか知りたいと思いませんか?

また、そもそも65歳まで(下手すると70歳まで!!)会社で働き、死ぬまでのわずか数年のリタイア生活ではなく、もっと早い元気なうちにアーリーリタイアしたくありませんか?

そこで、あなたがいつリタイアしたいかによって、本当に必要な「お金」を算出する「FIRE計算ツール」を作成しました。

- アーリーリタイアに必要な「お金(ゴールの投資総額)」はいくらか?

- そして、そのお金を貯めるための「年間の目標貯蓄額」はいくらか?

を簡単に算出できます。

本記事を通して、「FIRE計算ツール」の使い方と、「FIRE」について理解し、あなたがアーリーリタイア(もしくは安心して定年退職)するための本当に必要な「お金」がいくらか、そして、それをどう活用するか知ることができます。

このツールの根本はFIRE(Financial Independence, Retirement Early)という考え方です。欧米では、実際にこの計算で算出した目標を元に、仕事や副業を実践し、30代でアーリーリタイアしている人がたくさんいます。

巨額の富を得てリタイアするのではなく、自分の人生に本当に必要なお金だけをためて、運用しながら、自分の「時間」を謳歌する新しいライフスタイルです

FIREの詳細は、以下の書籍がおすすめです。

FIRE 最速で経済的自立を実現する方法 (amazon)

リタイアに必要なお金はいくら?(FIRE計算ツール)

(入力項目4つ)

- リタイア後の年間支出額(万円)

- 現在の投資総額(万円)

- リタイアまでの目標年数(年)

- リタイア時の年間手取り収入(万円)※投資収入以外

これらのあなたの4つ数字を入力すると、年間の投資期待収益率5%、リタイア後の投資取崩し率4%から、リタイアのために必要なあなたの金額が自動的に算出されます。

(結果項目2つ)

- リタイア時点の目標投資総額(万円)

- リタイアまでの年間の目標貯蓄額(万円)

なんとなく入力してみても使えると思いますが、項目については以下に説明しています。

FIRE計算ツールの入力項目について

1.リタイア後の年間支出額

リタイア後にどのくらいお金を使いたいか希望の年間支出額を入力します。

正確な数値を出すとより精緻な数値がわかりますが、手間かかるので、大凡でも構いません。コツは「住居費」「食費」「光熱費」「学費」「保険料」など必要支出の月間予算を出し12ヶ月分の金額にして、「旅行」や「趣味」など年間で特別にかかる予算を合計して、年間総額を出すとブレが少ないと思います。

- 月間必要支出=家賃10万+食費5万+光熱費2万+学費3万+保険1万=21万円

- 年間必要支出=21万×12ヶ月=252万円

- 特別費=旅行30万円+その他30万円=60万円

- 年間支出額=312万円

という感じに算出してみてください。

2.現在の投資総額(万円)

これは単純に現時点での投資総額です。事実を入れてください。

現在、借金がある人(自宅の住宅ローン以外)は、「-100万円」などと負債額を入れてください。

現金、株、債券、不動産評価額などをまとめた資産総額を入れてください。

※不動産投資は収益率5%と大きくギャップがある場合、投資総額には入れずに、「4.リタイア時の年間手取り収入に年間キャッシュフロー額」に加算すると良いと思います。

3.リタイアまでの目標年数(年)

あなたが何年後にリタイアしたいかの年数です。

5年後に、10年後にリタイアしたいか、20年後にリタイアしたいかで、年間の目標貯蓄額が大きく変動します。

4.リタイア後の年間手取り収入(万円)

リタイア後の手取り年収です。

投資から収益は含まないようにしてください。いわゆる副業やバイトなどで得られる収入や、65歳以降なら年金などの収入を想定しています。

完全リタイアを目指す場合は、「0」を入力してください。

ちなみにFIREでは、リタイア後の収入は考慮せずに全て投資総額の4%の収益で賄うのでこの入力項目はありません。しかし、完全リタイアはかなり目標が高くなり現実感がない人も多いとおもいます。独自の追加項目です。

リタイアまでに副業をはじめ、その収益目標を入れてもOKですし、セミリタイア後は、気楽にアルバイト(時給1000円月100時間で月10万年120万円)といった目標を記載してください。

セミリタイアの収入があると目標金額が大きく下がり、アーリーリタイアがすごく身近になります。私もセミリタイアを基本として考えています。

FIRE計算ツールの結果項目について

次に、あなたのリタイア時点の目標のお金となる結果項目を説明していきます。

リタイア時点の目標投資総額(万円)

あなたのリタイア後の生活費を投資から賄うために必要な投資総額です。

リタイア後の年間支出を取崩し率4%で割り戻しています。つまり、理想の年間支出額の25倍がFIREでのリタイアに必要な金額になります。セミリタイア収入があると、年間支出額を一部賄えるため、投資総額が減ります。

リタイアまでの年間の目標貯蓄額(万円)

目標の何年後のリタイアに向けて、毎年、いくら貯蓄すれば良いかの金額です。全て投資の期待収益率5%の複利運用効果から逆算して算出します。リタイアまでの年数があるほど複利効果が大きく貯蓄目標は減ります。

30歳・年収500万円のサラリーマンが10年後リタイアに必要なお金はいくら?

それでは、実際にFIRE計算ツールを使用してみましょう。

(モデルケース)

30歳年収500万円(手取り403万円)の平均的なサラリーマン(3人家族)

1.年間支出額…280万円 (現役世代の支出と同じレベル)

(参照元)転職Hack ※手取り403万円なので、残りの123万円は毎年貯金できます。

2.平均貯蓄額…240万円 (30代の中央値)

(参照元)家計の金融行動に関する世論調査[二人以上世帯調査]2019年調査(金融広報中央委員会)

3.目標年数…「10」年

4.リタイア後の手取り年収…「0」万円

以上のデータでシミュレーションした結果が以下になります。

年収500万円サラリーマン(夫妻+子供1人家族)の場合

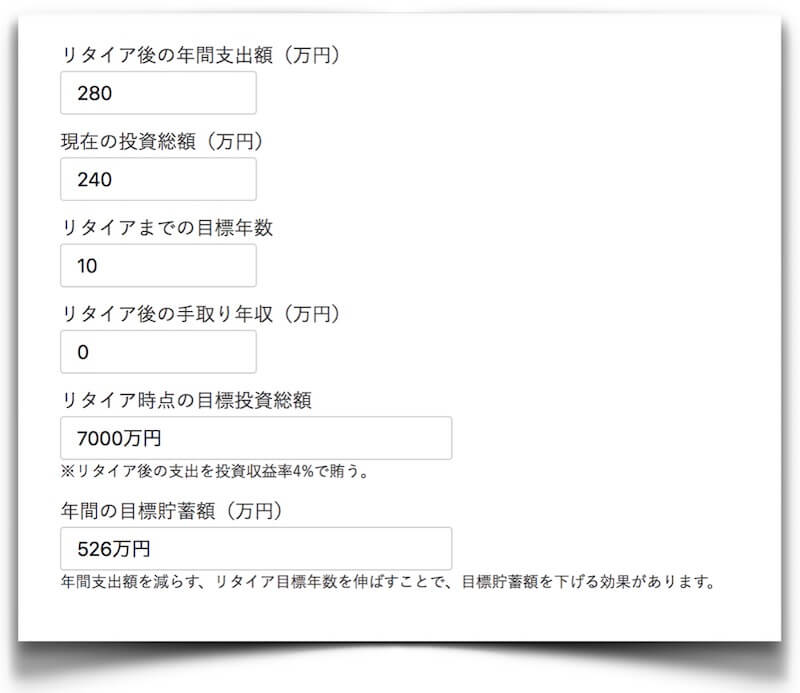

シミュレーション1・10年後に完全リタイア

リタイア時点の投資目標7000万円で、10年後の完全リタイアには、毎年の貯蓄526万円が必要です。現状では、全く現実感がありませんw。しかし、目標があることで、具体的な戦略を考えることも可能になります。

(数字を作るための戦略を立てる)

目標貯蓄額の526万円のうち、123万円は本業収入の残りを全額貯金。

残り貯蓄額403万円が必要。→副業とパートナーの収入を活用。

- 副業…200万

- パートナー給与…200万

など具体的な目標額を決めていきましょう。10年後はもしかしたら厳しいかもしれませんが、13年後などにはアーリーリタイアできそうです。

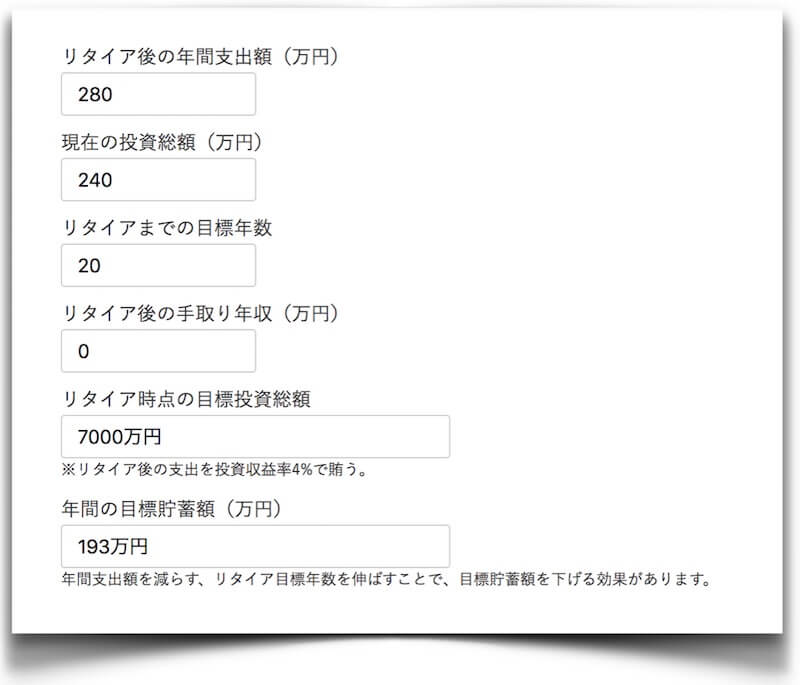

シミュレーション2・20年後完全リタイア

では、10年後は結構厳しいならば、20年後50歳完全リタイアはどうでしょう。

投資目標7000万円は同じですが、毎年の貯蓄193万円とかなり減額されました。かなり現実感でてきます。

(数字を作るための戦略を立てる)

目標貯蓄額の193万円のうち、123万円は本業収入の残りを全額貯金。

残り貯蓄額70万円。→副業 or パートナーの収入を活用。

- 副業…24万

- パートナー給与…46万

20年後のリタイアは十分可能ですね。それぞれの収入を増やしていけば、目標到達年数を短くなります。徐々に収入と貯蓄額を増やして45歳くらいを目標にするのは無理ないでしょう。

リタイア後の支出は投資元本を取り崩さないので、何かがあってもお金に余裕のある生活ができます。

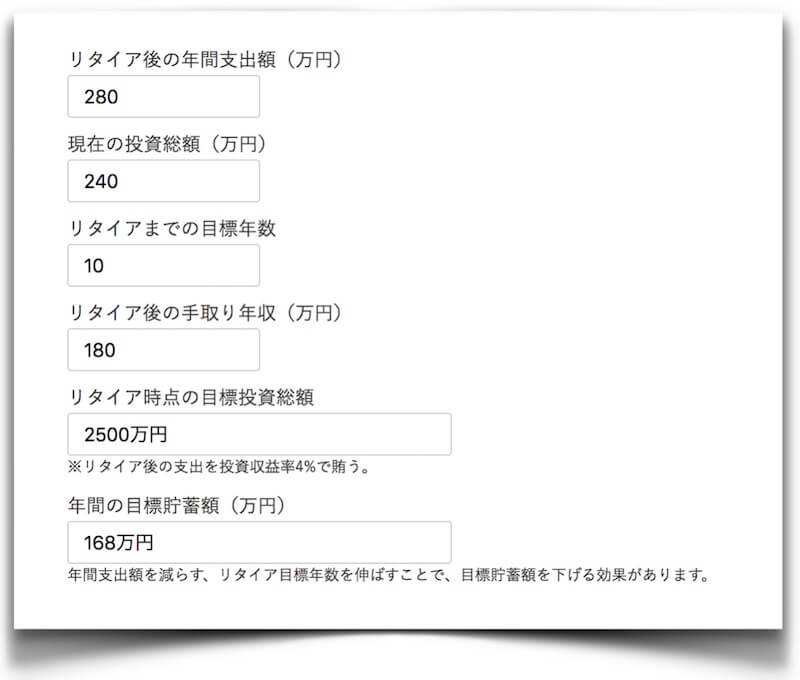

シミュレーション3・10年後にセミリタイア

20年後じゃ、遅い!なら、セミリタイアを検討しましょう。

会社を退職(リタイア)後も、月15万円、年180万円の仕事(もしくは副業で独立する)する想定でシミュレーションをします。

セミリタイアの手取り収入があるおかげで、目標金額は2500万円まで下がります。

(数字を作るための戦略を立てる)

目標貯蓄額の168万円なので、足りないのは45万円ほど

残り貯蓄額45万円 →副業 or パートナーの収入を活用。

- 副業…20万

- パートナー給与…25万

超余裕です。

ただ、貯蓄総額2500万円だと、子どもの学費などの余裕がないので、あと500万円ほど目標額を追加しても良いかもしれません。

また、退職金が出るなら、それを余裕資金として別にしておけば、豊かなリタイア生活が送れます。

このように「FIRE計算ツール」を活用してみると、今まで絵空事だったアーリーリタイアのゴールが明確になり、具体的なロードマップが描けます。

また、年収が上がったり、支出をおさえたり、貯蓄額が増えた場合は、もっと早くリタイア、セミリタイアできます。状況が変わったら、最新情報でシミュレーションをし直して、目標を再設定しながらゴールをUPDATEしていくのをお勧めします。

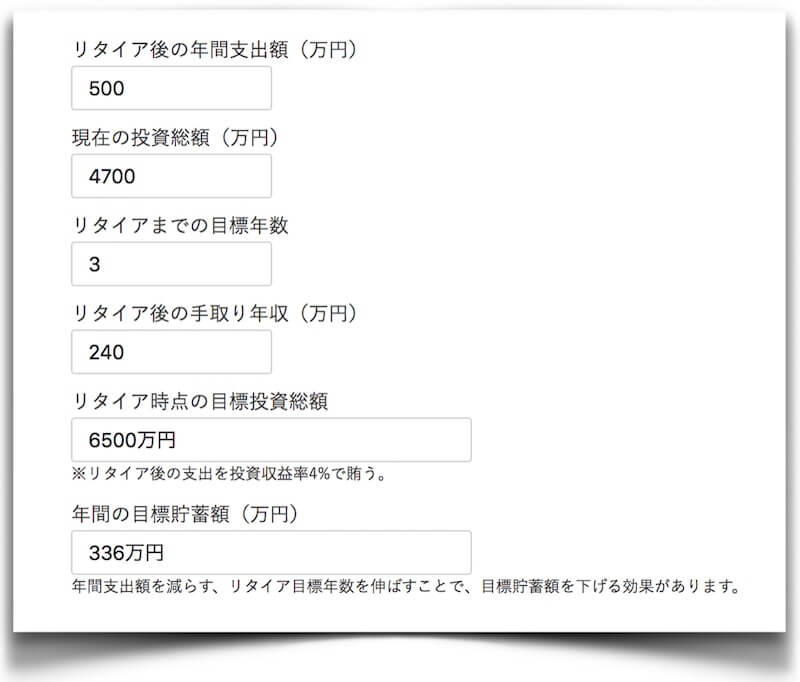

私のシミュレーション

最後に私自身(45歳)3人家族をシミュレーションも参考にご共有。

目標は3年後にセミリタイアです。

- 年間支出額:500万円

- 現在の投資総額:4700万円

- リタイアまでの目標:3年後

- リタイア後の手取り年収:240万円

もう私は40歳半ばで投資歴6年ほどなので、現在の投資総額もそこそこあります。50歳前にアーリーリタイアしたいと思っています。

(シミュレーション結果)

目標投資総額は6500万円。年間貯蓄額336万円となりました。

昨年の貯蓄実績は300万円弱だったので、少し頑張れば、なんとかいけそうです。

子どもが小さいため年間支出額500万円にしてますが、もう少し節約すれば、ゆとりもありそうです。

この結果をみて、50歳前に引退しても年間500万円支出できるとわかったので、私は「いつでも会社辞めたるわい!」という心の余裕ができました。

これも人生のマネープランができたことによるメリットです。

3年後、まだ働いてもいいやと思っていたら、さらにゆとり資金をためてもいいし、辞めて全く違う仕事をしてもいい。このように人生の選択肢が広がるのが人生のマネープランをもつ最大のメリットです。

まとめ

FIRE(Financial Independence, Retirement Early)の考え方をベースに作成したリタイアに必要なお金と貯蓄額がわかるFIRE計算ツールを紹介しました。

この計算の元となるのがFIRE 最速で経済的自立を実現する方法 (amazon)です。冒頭のマネープランを作る章の計算を簡単に試算できます。

日本の経済ニュースや投資サイトなどには、「貯金は給料の20%くらいしたほうがいい」、「節約は格安スマホに変えることから」、「投資は債券や株などに複数に分けてリスクヘッジしたほうがいい」などの、ちょっとしたお金の戦術論はたくさんあります。

しかし、「我々が本当に必要なお金はいくらなのか?」の示唆がある情報はあまりありません。

投資方法や節約術などの戦術を語る前に、本当に必要なのは「ゴール設定(目標投資総額)」であり、そこにたどり着くための「ルート設定(年間の貯蓄額)」をきちんと把握することだと思います。

これらがないと、闇雲にお金をたくさん持ちたい、たくさん増やしたいという欲望が膨らみ、必要以上に大きなリスクを背負ったり、全然リターンがない投資をし続けてしまいます。

ゴールを把握し、毎年の貯蓄額が決めて、初めて「どれだけを何に投資するか(戦略)」を決められます。

その後に投資の勉強すると、目標に向けてどの投資を選択した方が良いかをきちんと判断できます。

まずは、FIRE計算ツールを活用して、あなたの目標となる数字(お金)を見極めてみましょう。その上で、投資手段については、今後紹介していきたいと思います。

そして、近い将来 FIREして、田舎暮らしをのんびりしながら、本当に自分の好きなことのために「時間」を使って過ごしましょう。

人生を豊かにする上でも、最も大切なものは「時間」です。

「お金」も大切ですが、「時間」は全ての人にとって有限で、増やす事は出来ません。

限られた「時間」で「お金」をどのように集めるか。そう考えると、仕事のあり方や、自分の人生の時間を使うためのプライオリティがより明確に実感できると思います。

Time is Moneyではなく、Time is more important than money。

70歳で足腰が立たなくなる頃になって、ようやく「時間」を手に入れるのではなく、できるだけ早く「時間」を手に入れる第一歩を踏み出しませんか?

FIRE 最速で経済的自立を実現する方法 の著者は、28歳で2ドルの貯金から、5年で125万ドルためてFIREを実現しています。

経済的自由を手に入れたからも、自分のために仕事を続けたっていいのです。これからは、仕事が好きな人ほどFIREする時代になっていくと思います。

FIRE 最速で経済的自立を実現する方法 (amazon)

Sponsord link

コメント