最近、人生100年時代と囁かれはじめています。

長生きすることがリスクだといわれ、老後資金もたくさん用意しないとまずいぞ!と少し脅し気味のニュースにドキドキする毎日です。

その中でも人生で最もコストが掛かる住宅費用ですが、

賃貸と持ち家でも、生涯はほぼ同じコストになるとも言われています。

しかし、寿命が長くなるほど、賃貸厳しいんじゃないかな?とふと思いました。

65歳でもらえる平均の年金収入は、月額22万円です。

毎月の家賃の負担が大きくなるのは目に見えています。

でも持ち家も、購入コストだけではなく、税金やメンテナンスコストなど色々お金がかかるはずです。

生涯の住宅コストはどのくらいかかるのか、一度、丁寧にシミュレーションしてみたいと思います。

①賃貸 or ②持ち家に加えて、③老後移住を選択肢に

モデルケースと住宅パターンの整理

まずはモデルとなる人物像は以下をイメージしてみました。

- 年齢:夫40歳

- 家族構成:妻40歳・3才・1才の4人家族

- 年収:500万円(手取り月33万円)

- 現在:賃貸 12万円/月(管理費込)

90歳までの50年間の住宅をコスト面で比較します。

生涯賃貸 or 持ち家購入の王道に加えて、「老後は地方移住」パターンを加えてみたいと思います。

地方都市なら、住宅コストや生活費の安くなるはずですし、自分の好きな自然が多いところなどでのんびり暮らすこともできます。

安い中古戸建てを一括で購入を検討してみます。

①生涯賃貸

家賃12万円/月。2年毎に更新料12万。

6年に1度、同額の家に引越し。

子供の独立(63歳)に合わせて、夫婦二人サイズの月9万円/月(管理費込)に引越し。

メリット : 住みなれたエリアに住み続けられる。

デメリット:老後も家賃・更新料などの住宅費用がかかる。また、老後の賃貸を確保できるかも少し問題かも。

②持ち家を購入し永住

戸建て4000万円購入。

初期費用:頭金1割+諸経費700万円 (フラット35(金利1.34%)で購入)35年ローンで75歳で完済

住宅ローン減税:毎年のローン残高の1.0%(10年間)

メリット : 自分好みの家に住める。老後の住宅費用を圧縮できる。10年の住宅ローン減税

デメリット: 初期費用が必要。負債リスクが生まれる。流動性が低く、転勤など変化に弱い。

住宅ローン減税とは

持ち家購入の最大のメリットは、10年以上の住宅ローンで居住用住宅を購入すると、毎年ローン残債の1%の金額が、所得税・住民税から控除される特典があります。

③子供の独立に合わせて、地方都市に移住

一番下の子供の独立(63歳)に合わせて、地方都市へ移住。(もしくはUターンもあり)

生活しやすい中規模都市「鹿児島」などを想定。

地方なので2000万円ほどの安い中古戸建てを一括購入し、永住。

メリット:老後の住宅費用が圧縮できる。生活費も都会より安くなる。

デメリット: 老後の生活環境変化を楽しめるか?

持ち家の維持コストについて

②、③の持ち家の場合は、固定資産税と家自体のメンテナンスコストが掛かります。

固定資産税は、購入規模に応じた予算に。メンテナンスコストは、戸建て想定で当初10年ごと、20年以降5年ごとに100万円ほどの予算を立てています。

これらも忘れてはいけない住宅コストです。

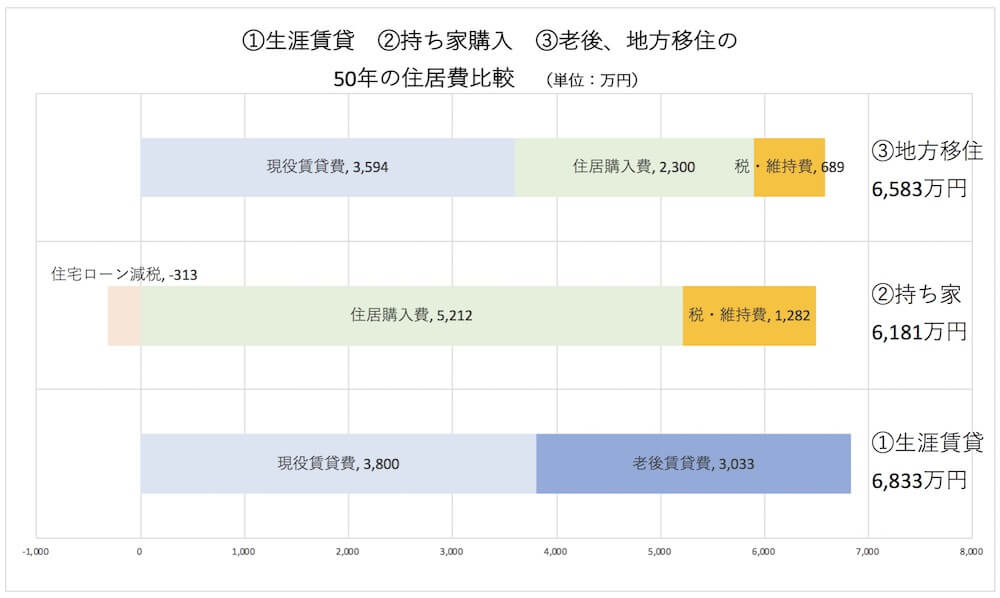

生涯50年の住宅総コストを比較!「持ち家」が650万円安い!

40歳から90歳まで50年間の住居コストの総額を比較しています。

コストが安い順にみていきましょう。

②持ち家の総住宅コスト 6,181万円

住居購入費5,212万円 + 税・維持費1,282万円 – 住宅ローン減税313万円 = 6,181万円

総支出は最も小さく6,494万円ですが、他の2パターンとそれほど大きく変わりませんでした。

ただ、ここから10年間の住宅ローン減税分の総額313万円も所得税・住民税が減るため最もコストが安くなります。

①の生涯賃貸と比べると、650万円近くも総コストが減ります。

月々の支払いは、約13万円(ローン返済10.7万円+固定資産税1万円+メンテナンス積立1万円)ですが、賃貸には更新費用が掛かるので、年間コストは賃貸とほぼ変わりません。

③子供独立後、地方移住の総住宅コスト 6,583万円

現役時代の賃貸 3,594万円 + 住居購入費2,300万円 + 税・維持費689万円 = 6,583万円

老後までにまとまった資金を用意して、一括で住宅購入をする方法ですが、住宅費用としては、意外と安く治りませんでした。

最も賃貸コストの高い

①生涯賃貸の総住宅コスト 6,833万円

現役時代の賃貸3,800万円 + 老後の賃貸3,033万円 =6,833万円

やはり賃貸は長生きするほど、リスクが高まることがわかります。

老後の賃貸では年間110万円ほどの家賃総額になるため、83歳までに他界すれば、②持ち家とほぼ同じコストになると言えます。

さらに寿命が短いほどコストは減っていくのですが、あまりよろしくない想像です。

ちなみに日本人の平均寿命は84歳まで伸びていて、95歳での生存確率20%程度と言われています。

となるとやはり賃貸を選択するのは厳しいかもしれません。

ちなみに賃貸の場合は、老後の生活コストをどうするか考える必要もあると思います。

月平均の年金収入額が22万円だとすると家賃9万円は厳しいと思います。

老後資金を多めに形成する必要が出てくると思います。

定年後3000万円必要は本当!?21世紀版をちゃんと試算してみた。

まとめ:長生きリスクに備えるなら、持ち家が有利

シミュレーションでは、持ち家が最もコスト優位であることがわかりました。

持ち家は「資産」だ!という観点ではなく、単純に総コストの比較として考えた結果です。

持ち家は「資産」か?

私は持ち家を「資産」だとは思いません。

ローンで購入した時点で「負債」であることは間違いありません。

特にマンション購入は、資産のほとんどが建物になるため、数十年後の資産価値はほとんどなくなっていると思います。

しかし、戸建てなら、建物はあっという間(22年くらい)で減価償却して資産価値がゼロになりますが、「土地」の価値は非常にステイブルで価値として残りやすいと思います。

もちろん、将来も価値のある立地であることが重要です。

ただそんな土地なら、現役時代のローン返済で、「土地の価格」以下までローン残債を減らせると思います。

今回の4000万円の戸建ては、土地2000万円、建物2000万円と考えていました。

63歳までのローン返済で、残債は1800万円になります。

土地が2000万円の価値を維持できていれば、住宅収支は黒字になります。

持ち家でも気が変われば、地方移住してもいいかもしれません。

機能的なメリット・デメリットも忘れずに

もちろん、コスト面だけではなく、賃貸と持ち家の機能的な違いも考える方がより現実的です。

戸建ては、生涯同じ場所に住み続けることを前提にしなければいけません。

賃貸なら、いつでも気楽に引っ越しできるメリットは大きいです。

この辺りは皆さんのライフスタイルや考え方で選択するのが正解だと思います。

将来に渡って「いい土地」だと思える土地に出会えたら、「戸建て購入」が最適解かと思います。

特に、現在の「低金利」「住宅ローン減税優遇」の環境下では。

ただ、買った方がなんでもいいわけではなく、変な場所や変な形の土地は、買わないほうがいいと思います。

家賃の一部を価値として保存できるに値する土地だと思ったら、買いです。

もっと簡単に言えば、この土地に立てた家に招待したら、「いい場所にあるねぇ」とみんなに言われるような「土地」なら買いです。

私も今回の試算を受けて、ようやく「持ち家」ありかなと思い始めました。

まずは納得のいく「いい土地」探しからですが、なかなか見つかりません。

でも、見つかったら、100歳まで楽しく生きてやろうと思っています。

0

参考文献

Sponsord link